こちらは企業経営者様限定で提供している特別レポートです。

※個人事業主の方、税理士などの士業の方、コンサルタント、保険関係に従事されている方のお申込みはご遠慮ください。

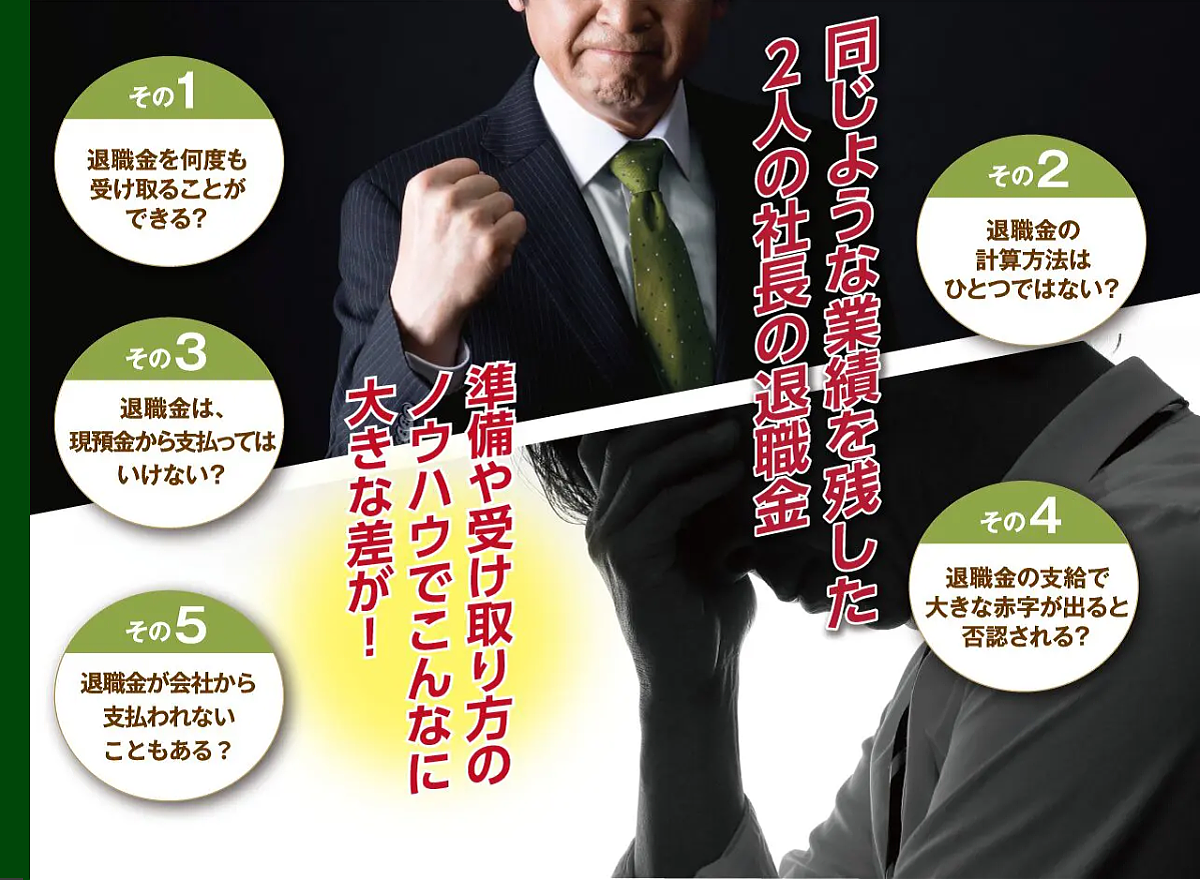

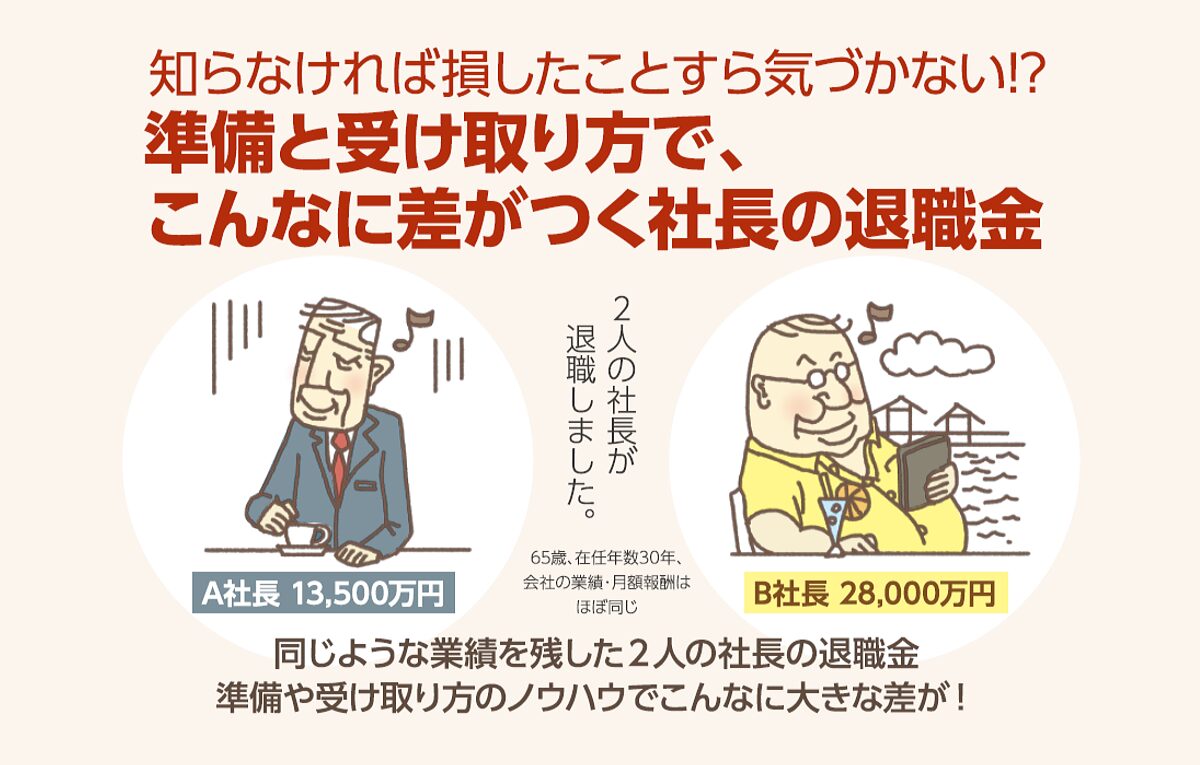

役員退職金の受け取り方ひとつで、数百万円以上の損失が出る?

役員退職金は、社長や医療法人の理事長にとって、将来の生活資金や資産形成の柱となる重要なお金です。

しかし、その受け取り方が重要なことをご存知ですか?

受取り方を間違えると、せっかくの退職金が税金で大幅に削られてしまうことがあるのです。

損をする主な原因

1.退職所得控除を最大限活用しない

退職金は、他の所得と比較して大きな税制優遇を受けられる制度があります。

しかし、これを理解せずに受け取ると、優遇措置を十分に活かせない場合があります。

2.退職金規程の不備

曖昧な退職金規程は、税務署に否認されるリスクを高めます。

適正に規程を整備しておくことが重要です。

3.受け取るタイミングや金額設定のミス

法人税や所得税の負担バランスを考慮せずに退職金を設定したら大変!

不必要に高い税負担が発生することが想定されます。

4.税務調査による追徴課税

退職金の算定根拠が適切でない場合どうなるでしょうか?

税務調査で否認され、追加で多額の税金を支払う事態に陥る可能性もあります。

最善の方法を選べば、将来の安心を確保できる

適切な準備を行い、税務面での配慮を徹底することで、退職金を最大限に活用することが可能です。

税負担を抑えることで、資産を守り、豊かなセカンドライフを実現できます。

期間限定!「役員退職金で損をしないための特別レポート」無料プレゼント

役員退職金の受け取り方で損をしないためには、正しい知識と具体的な対策が必要です。

そこで今回、特別レポート 『役員退職金の「合理的な決め方」「税務対策」 』をご用意しました。

この特別レポートでは、以下のような実践的な内容を解説しています。

- 役員退職金の適正額の算出方法

- 退職金を何度も受け取る際の注意点

- 役員退職金の損金算入時期の注意点

- 現金以外で退職金を支払う際の注意点 ほか

このような経営者の方にお勧めしたい内容です

- 退職金額の妥当性に不安を感じる経営者の方

- 自社の役員退職金制度を見直していない経営者の方

- 法人税の税負担軽減を検討している経営者の方

- 事業承継を予定している経営者の方

- 退職金の税務否認が心配な経営者の方

将来、役員退職金の受け取りで損をしないための、役立つ情報が満載!今だけ特別レポートを 期間限定・無料 でご提供します。

このチャンスをお見逃しなく!LINE登録で、すぐに簡単入手!

PDFダウンロード版なので、手軽にご覧いただけます。

こちらは企業経営者様限定で提供している特別レポートです。

※個人事業主の方、税理士などの士業の方、コンサルタント、保険関係に従事されている方のお申込みはご遠慮ください。